La Seguridad Social se inventó en la Prusia del káiser Guillermo y el canciller Von Bismarck en los años 80 del siglo XIX. Uno de sus principales motivos fue compensar la influencia de los revolucionarios socialdemócratas entre las clases proletarias, en alza durante toda la segunda mitad del siglo en toda Europa. Junto con la promulgación de la Doctrina Social de la Iglesia, que cuajaría como tal en 1891 en la encíclica Rerum novarum de León XIII. Claramente, se trataba de dar solución a los enormes cambios laborales y sociales que había causado la revolución industrial y que habían traído consigo la aparición del proletariado, su maltrato por parte de los empleadores y extendido un profundo malestar entre los obreros.

Las «cosas nuevas», sin embargo, se producen constantemente y, de vez en cuando, conviene sentarse a considerar si las reformas permanentes a las que sometemos a nuestros más importantes «compactos sociales» están en consonancia con los nuevos tiempos o solo tratan de conservar las prácticas del pasado adaptándolas tácticamente a algunas de las manifestaciones de dichos cambios.

Con la Seguridad Social sucede exactamente eso. No pasa año sin que se introduzcan cambios. Mejoras dicen los responsables de turno de los sistemas de todo el mundo. Pero, (i) pocos de estos cambios constituyen verdaderas mejoras solventes y (ii) aún menos tratan de dar respuesta a los retos de futuro. Algunos de estos retos están bien identificados y razonablemente diagnosticados, pero otros no lo están.

El argumento de este breve ensayo es que no estamos identificando bien el reto demográfico, por diversas razones, algunas de ellas tienen que ver con lo que los americanos denominan willing ignorance y que podríamos identificar con la política del avestruz, en parte. Otras razones, sencillamente, caen del lado de la falta de coraje, por decirlo suavemente.

Como consecuencia de ello, (i) el debate es muy confuso, (ii) las medidas que se adoptan son tímidas y, a veces, contraproducentes, y (iii) se nos acaba el tiempo para adoptar reformas radicales que respeten el margen de tiempo que millones de trabajadores y pensionistas en nuestro país necesitarán en los próximos años para adoptar las decisiones individuales que les permitirán tener rentas sostenibles y adecuadas para vidas, y esta es la piedra clave, más largas.

La-palabra-que-empieza-por-e (envejecimiento). Cada año que pasa un individuo medio vive dos meses y medio adicionales. Este plus de supervivencia viene observándose de manera lineal desde hace siglo y medio en las sociedades desarrolladas, pero desde hace décadas todos los países experimentan esta transición demográfica. La carga de supervivencia, naturalmente, se experimenta de manera más intensa entre las personas más jóvenes, pero las de edades avanzadas también la disfrutan porque también a ellas les afectan favorablemente avances en las políticas de salud y cambios en sus estilos de vida, aunque sea en menor medida y por menor tiempo.

Como consecuencia de ello, cada edad es hoy muy diferente a la que era hace unas décadas y, no digamos, a la que era hace un siglo. Los jóvenes de 25 años, por ejemplo, no ahorran porque son mucho más jóvenes de lo que aparenta su edad de calendario. Vivirán más de cien años y se jubilarán más cerca de los 80 que de los 75 y carece de sentido que empiecen a trabajar tan «jóvenes».

«El debate no es sobre el futuro del trabajo, sino sobre el trabajo del futuro»

En este sentido no es descabellado decir que no envejecemos. Es decir, a una edad dada, el individuo representativo de dicha edad es cada vez más joven (verdaderamente más joven) si se le compara con el individuo representativo de la misma edad de unos años antes (vid. infra). La-palabra-que-empieza-por-e carece de sentido. Al menos, del sentido que le damos normalmente. Es peyorativa. Los clásicos decían «nomina sunt omina». Las palabras son presagios…

¡Es la longevidad… estúpido! Si no nos sucede del todo eso que designa la-palabra-que-empieza-por-e, ¿qué es lo que nos pasa entonces? Lo que nos pasa es que vivimos cada vez más. Esto es una magnífica noticia. No solo vivimos cada vez más, sino que vivimos más años en buen estado de salud o libres de discapacidad.

El periodo final de la vida, denominado en ocasiones senectud, tiene una duración media de unos dos años. Mejor dicho, tenía. Así ha venido siendo en las muchas últimas décadas. Lo que es nuevo, es que desde hace ya años este periodo viene acortándose paulatinamente. Dado que este periodo viene caracterizado por la ocurrencia de todos aquellos episodios de enfermedad que desembocan en la muerte, este acortamiento representa no tanto los avances de la longevidad, que también, sino sobre todo los avances en la lucha contra la enfermedad. En el límite, las vidas mucho más largas que se experimentarán en el futuro finalizarán «bruscamente», con episodios de enfermedades de muy corta duración. Muchas enfermedades hoy terminales habrán encontrado cura o se habrán cronificado, perdiendo definitivamente su carácter letal.

Así, que el fenómeno no es el envejecimiento, sino la longevidad.

El envejecimiento emerge como concepto cuando una barrera etaria hoy absurda, como es la de los 65 años, se utiliza para determinar arbitrariamente que se es viejo a partir de esa edad. Es tan absurda que la sociedad y sus instituciones mantienen hoy todavía un sinnúmero de figuras normativas que consagran dicha edad sobornando a los individuos que la atraviesan para adoptar comportamientos antinaturales en el siglo xxi. Desde los bonos de transporte urbano hasta la jubilación.

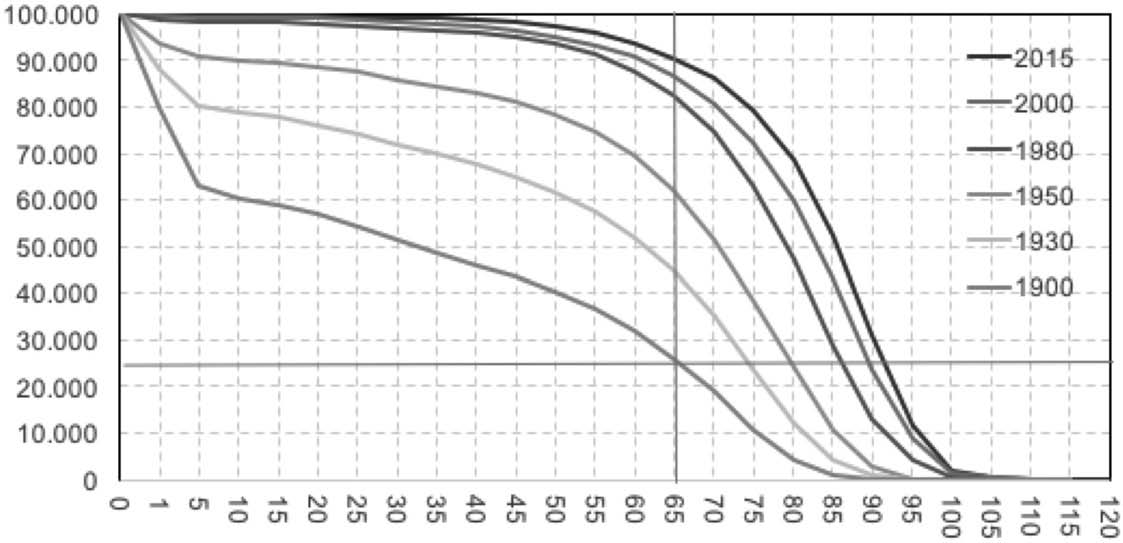

Una expresión afortunada, en este contexto, es la de «compresión de la mortalidad». La mejor manera de visualizarla es la que se muestra en el gráfico siguiente. De hecho, una caja en la que el lado izquierdo representa la escala de los efectivos de una generación teórica de 100.000 individuos y el lado inferior la escala de edades desde los «0» años hasta más allá de los 100. La composición de ambas métricas representa, pues, la evolución del número de efectivos de dicha generación a medida que pasa el tiempo. Las líneas representadas en el gráfico son, por tanto, «curvas de supervivencia» a cada edad.

Lo interesante es la esquina superior derecha de la caja. El punto allí situado representaría una situación en la que todos los efectivos de una generación dada llegasen vivos a la edad más extrema contemplada en la escala horizontal. En esa eventualidad, la mortalidad habría sido arrinconada contra las cuerdas de los 120 años, es decir, se habría producido la plena compresión de la mortalidad.

Curvas de supervivencia España 1900-2015 (ambos sexos, efectivos por edad, generaciones de 100.000 individuos)

Fuente: Elaboración propia a partir de INE.

Bien, de hecho, aunque esto no ha sucedido todavía, la mortalidad se ha comprimido sistemáticamente. Las curvas de supervivencia de 1900 (inferior) y de 2015 (superior), extraídas de las Tablas de Mortalidad de la población española (ine), muestran claramente una evolución portentosa. Las líneas horizontal y vertical que se cruzan en el interior de la caja ayudan a interpretar lo que ha sucedido en poco más de un siglo.

En primer lugar, puede interpretarse el espacio circundado por los lados izquierdo e inferior de la caja y cada curva de supervivencia, como la cantidad de personas(x)años de cada generación. Desconsiderando el tamaño de las generaciones reales (que en el periodo ha sido creciente con el tiempo), puede observarse a «ojo de buen cubero» que entre 1900 y 2015 el volumen de personas(x)años más que se ha duplicado y que este fenomenal aumento ha beneficiado sobre todo a las edades laborales (16 a 64 años).

Esto no es baladí. Si hubiera de darse una total compresión de la mortalidad, de forma que la curva de supervivencia de esa generación acabase coincidiendo con los lados superior y derecho de la caja, se produciría un avance semejante en el volumen de personas(x)años. Pero, con la barrera etaria de los 65 todavía vigente, ese fenomenal aumento iría exclusivamente a las edades no laborales ya que, como se observa en el punto de cruce de la línea vertical de los 65 años y la curva de supervivencia de 2015, hasta esta edad ya sobrevive el 90% de una generación.

Desde el punto de vista de su impacto sobre la productividad y la generación de recursos la compresión de la mortalidad no aportaría nada a las edades laborales y solo conllevaría gastos para los sistemas de bienestar, especialmente para el de pensiones. Aquí, y no en otra parte, radica el problema de las pensiones. Y el elemento más característico de este problema es la resistencia numantina de la sociedad a hacer saltar por los aires la tiránica barrera de los 65 años.

«Hay una resistencia numantina en la sociedad a hacer saltar por los aires la tiránica barrera de los 65 años»

El diagnóstico de que es la natalidad o la falta de cotizaciones o impuestos lo que causa los problemas de las pensiones, vigente en la mente de la mayoría, está sencillamente equivocado y todas las medidas basadas en este diagnóstico fracasarán tarde o temprano.

La «gran edad». Hoy, y sin visos de que esto cambie, se sigue aceptando que a los 65 años se entra en la «tercera edad». Todos saben que no es así, empezando por los grandes almacenes y los gimnasios. Pero nos hacemos esta trampa en el solitario. Como, además, no queremos admitir que estamos equivocados, pues nos inventamos nuevos conceptos, como «la cuarta edad», que con indescriptible recochineo denominamos también la que separa a los muy viejos de los viejos.

Pues no. Lo que sucede es que la «gran edad», que en 1900 eran los 65 años, se desplaza continuamente. Así surge una interesante pregunta. ¿Cuál es esa gran edad hoy si en 1900 era los 65 años? No hace falta ir al mit a estudiar un doctorado en demografía para calcularla. Bastan una servilleta de cafetería y un lápiz.

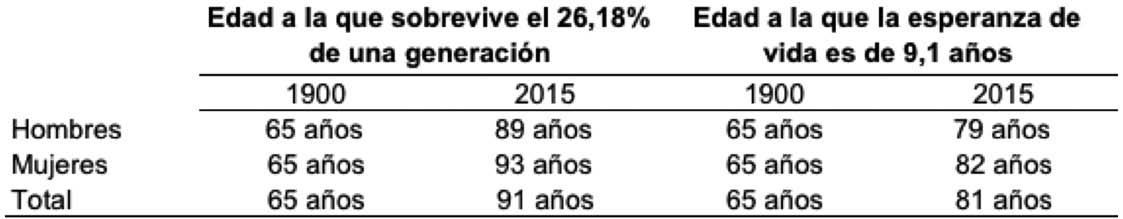

Volvamos a la caja. La línea vertical indica, en su cruce con cada una de las curvas de supervivencia, como irá avanzando la gran edad si la métrica para establecerla fuese el porcentaje de supervivientes en cada generación que se observaba en 1900 a los 65 años. Este porcentaje se sitúa, puede «verse» en la caja, algo por encima del 26%. En el cuadro siguiente queda claro que era del 26,18%. Pues bien, para encontrar la edad hoy a la que sobrevive el 26,18% de una generación hay que venirse a los 91 años. No es un cálculo, ojo, es lo que se lee directamente en la Tabla de Mortalidad española para 2015. Es una realidad.

Esta métrica es solo una de las posibles. Otra métrica es la de la esperanza de vida. En 1900, a los 65 años, dicha esperanza de vida (unisex) era de 91 años. Hoy, la edad a la que se observa dicha esperanza de vida son los 81 años.

Bien. La gran edad hoy está entre los 81 y los 91 años de edad, No en los 65 años. ¿Se explican ahora por qué denomino a los 65 años la «tiránica barrera»? El que la sociedad siga pensando que a los 65 años entramos en la vejez no le interesa a nadie, ni al Corte Inglés ni (mucho menos) al sistema de pensiones. Les dejo con esto un rato.

Edad equivalente hoy a los 65 años de 1900 (*)

(*) En 1900, a los 65 años sobrevivía el 26,18% de una generación y la esperanza de vida era de 9,1 años (unisex) Fuente: Elaboración propia a partir de INE.

La demografía que interesa es esta, no la de los niños y las niñas. Las soluciones que interesan, porque son soluciones solventes, son las que se basan en esta evidencia, no las que se basan en impuestos y subvenciones. Pero tiene consecuencias fastidiosillas.

Por mi parte, me resulta extraordinario que tengamos este regalazo de la longevidad y merece la pena estar a la altura. Pero hay quien ve esto como «envejecimiento» y se resiste a algunos ajustes necesarios que la longevidad conlleva. Por eso, a estos, les angustia aún más la robotización.

¿Pagarán los robots nuestras pensiones? El contexto demográfico de las pensiones es, en mi opinión, el anterior. Cualquier otra forma de verlo me parece (muy) contraproducente ya que orientaría políticas equivocadas que solo agudizarían los problemas de sostenibilidad del sistema de pensiones y distorsionarían la economía. Pero también, dicho contexto viene caracterizado por lo que muchos ven como «la amenaza de los robots».

Las versiones más fantasiosas de esta amenaza dictan que los robots eliminarán el trabajo, por lo que hay que socializar a los robots al servicio de una vida en la que la jubilación se produciría después de la escolarización financiada por los robots y la productividad que estos traerían consigo. Las versiones suaves de la amenaza de los robots consisten en creerse a medias lo de que los robots nos quitarán el trabajo y que por eso hay que ponerles impuestos.

Hay una versión más realista, en mi opinión, que se formula cuando uno convierte la amenaza en una oportunidad. La Comisión Europea ya ha constatado que por cada dos empleos que la automatización de tareas desplaza, se crean cinco empleos asociados a las nuevas tecnologías. Y esto no ha hecho más que empezar. Esta es la vía, tanto de disciplina mental como de implementación de las oportunidades, que la automatización y la disrupción digital pueden aportar al mundo laboral.

El debate no es «el futuro del trabajo», sino «el trabajo del futuro». En otras palabras: los robots no van a destruir empleo neto, sino que van a contribuir a crearlo. Claro que muchas tareas van a pasar a ser realizadas por robots (o van a desaparecer) y quienes las desempeñaban antes van a pasar al desempleo o la jubilación. Pero se van a crear muchos más empleos de mayor calidad asociados a la automatización. Ello, por supuesto, depende de nosotros, nuestras instituciones y de lo visionarios que sean los líderes empresariales, sociales y políticos en cada momento. Quizá es en este plano en el que deberíamos ponernos crecientemente nerviosos. Pero siempre podemos tomar nuestro futuro en nuestras manos.

El conocimiento es el gran factor de producción del siglo xxi. Como con el capital y el trabajo, desgraciadamente, habrá quienes lo posean y quienes no lo posean, de manera que hay un riesgo de desigualdad severa en la posesión de conocimiento, como lo hay en la posesión de capital o de trabajo. A favor de un desarrollo menos escandaloso que el de la distribución actual de capital y trabajo, en materia de conocimiento está la naturaleza esencialmente democrática y descentralizada del conocimiento y de su relativamente fácil acceso. Pero o se reinventan los programas existentes de igualdad de oportunidades en el acceso al conocimiento del siglo XXI o se abrirá una divisoria social en esta materia más grave que la de la renta.

En este sentido, como ya proponen muchos derrotistas: ¿hay que someter los robots a impuestos especiales? Las compañías que los utilizan ya pagan el Impuesto de Sociedades por los beneficios que obtienen gracias, entre otros factores, a los robots. No, en mi opinión, no hay que hacer semejante cosa. Si se hace, los robots votarán con sus… alas. Porque los robots tienen alas. No las van a pagar.

Creo que hay una solución mucho mejor, que incluso resuelve el problema de las pensiones si es que los robots nos quitasen de verdad el empleo. Que los trabajadores, en vez de ahorrar en ladrillos, ahorren en robots. Una especie de capitalismo popular que implique a las clases medias, reforzándolas, a fondo.

Recapitulación. Este es el contexto: longevidad extrema y robotización. ¿Alguien piensa que las pensiones, tal y como las concebimos todavía, caben en este marco? Nuestros hijos, al menos, no deberían pensar como nosotros en esta materia. Todo se puede encajar, pero las tendencias de fondo no perdonan porque están guiadas por las decisiones y la evolución de millones de seres y organizaciones que se mueven autónomamente, siempre haciendo saltar las costuras de los rígidos corsés institucionales que fallan sistemáticamente a la hora de adaptarse a los cambios. Y estos cambios son globales.

Dicho esto, da la impresión de que tenemos que hacer algo con nuestro sistema de pensiones. Paso a analizar la situación presente y, a continuación, especularé algo sobre el futuro, retomando la discusión realizada hasta ahora.

EL PRESENTE: SOSTENIBILIDAD, SUFICIENCIA Y COBERTURA

En la actualidad, en España, la Seguridad Social ingresa algo más del 10% del pib en forma de cotizaciones sobre los salarios para destinarlo a pagar las pensiones contributivas. Eso es una gran cantidad de recursos y nadie debería pensar, como desgraciadamente se piensa a menudo, que «no cobraremos pensiones». Este recurso, seguirá siendo la espina dorsal de las rentas de jubilación de los españoles por muchas décadas. La Seguridad Social siempre pagará pensiones, otra cosa es que pague las que a muchos les gustaría.

Hay tres problemas básicos con los sistemas de pensiones, en España y en todo el mundo: su sostenibilidad, la suficiencia (o adecuación) de sus prestaciones y la gama de contingencias protegidas. Veamos.

¿Cómo se declina la sostenibilidad? El debate sobre la sostenibilidad de las pensiones, en España y en muchos otros países, es permanente. Porque, verdaderamente, hay un problema para lograr los recursos necesarios para pagar las pensiones causadas con arreglo a las reglas establecidas. Este debate seguirá existiendo mientras no se considere el principal recurso de todos: la gestión de la edad de jubilación con arreglo al «álgebra vital» que determina, de forma dinámica, una esperanza de vida que aumenta sin cesar.

En España, durante un tiempo, muchos creyeron que el Fondo de Reserva de la Seguridad Social (FRSS) era una especie de «hucha» en la que se depositaban unos excedentes que ayudarían a pagar las pensiones en el futuro. Este fondo nunca superó el 8% del pib, apenas suficiente para pagar dos tercios de los gastos por pensiones contributivas de cualquiera de los últimos años. Hoy, el fondo está prácticamente vacío y la Seguridad Social está endeudándose con el Tesoro.

Como no puede ser de otra manera, aunque se maldice al gobierno por ello y/o se cree que este agotamiento del fondo equivale nada menos que a la quiebra del sistema, no pasa nada. El frss es, de hecho, una cuestión muy menor y nunca ha representado un elemento decisivo en la sostenibilidad del sistema.

«Los robots no van a destruir empleo neto, sino que van a contribuir a crearlo»

Hay una forma muy elemental de lograr la sostenibilidad de las pensiones. Es la que denomino «reparto rabioso», consiste en repartir cada año las cotizaciones que se recaudan entre los pensionistas del momento. Me dirán que eso es lo que se hace ya. Sí, es la naturaleza del método financiero conocido como reparto. Pero esta variante consiste en repartir todo (pero nada más) lo que se tiene. De ahí el calificativo de «rabioso». Descartado por absurdo, aunque me ha servido para ilustrar eso del reparto.

En vez de base anual, como en el caso anterior, puede elegirse una base plurianual, esto lo haría más racional y menos sorpresivo para los pensionistas, pero habría que explicarlo. Siempre tendremos el 10%, o más, del PIB para repartir entre los pensionistas. De ello, deberíamos deducir que, de forma solvente y sostenible, la Seguridad Social española nunca (repito, nunca) dejaría de pagar pensiones. Aunque estas no fuesen lo elevadas que nos gustaría.

Hay una manera de hacer al sistema de pensiones sostenible. Introduciendo una capa actuarial en las fórmulas de cálculo de las pensiones de jubilación. Esto es lo que hacen los sistemas de cuentas individuales de contribución definida, pero de reparto, como en el de Suecia. También denominados sistemas de «cuentas nocionales». Por favor, olviden esta denominación y quédense con la anterior.

Esto de la capa actuarial oculta, en realidad, un mecanismo que ya estamos a punto de experimentar en el sistema español, introducido en la reforma de 2013. Se trata del factor de sostenibilidad (FS), que va recortando la pensión a su nacimiento a medida que aumenta la esperanza de vida. Este fs es tan débil en el ordenamiento español (entrará en vigor en 2019) que la normativa contempla un índice de revalorización de las pensiones (IRP) para que haga el resto del trabajo de la sostenibilidad. El IRP es muy duro cuando no hay muchos recursos, ya que obliga a respetar la restricción presupuestaria del sistema. Su dureza radica en que apenas actualiza las pensiones y estas pierden poder adquisitivo cuando hay una cierta inflación, año tras año.

Como decía, este trabajo de ajustar el coste de las pensiones debería hacerlo, como lo hace en los sistemas de cuentas individuales canónicos, el FS. A cambio de un FS débil, como el español, las pensiones no pueden actualizarse con los salarios o la inflación. Un FS más duro, al nacimiento de la pensión, permitiría más adelante actualizar dicha pensión con el crecimiento de los precios o los salarios, o una combinación de ambos.

La sostenibilidad de las pensiones públicas, de una u otra manera, sin embargo, en ausencia de un ajuste dinámico de la edad de jubilación (que ya lleva retraso), obliga a ajustes en las prestaciones que permitan su pago a los titulares. La sostenibilidad, sin la adecuación entre recursos y gastos, no es posible y las promesas de pago de pensiones se quedan en justamente eso… promesas.

He aludido en diversas ocasiones al «ajuste dinámico» de la edad de jubilación. Lo que se quiere decir por esta expresión es que dicha edad debería estar referenciada a la esperanza de vida de cada generación (EVG). Así que la fórmula más sencilla que se me ocurre es EVG-X, en la que «X» es un número de años determinado que puede ir cambiando, pero menos rápidamente de lo que lo hace la esperanza de vida. En mi opinión, si este principio se adoptase como factor de sostenibilidad troncal, sería posible preservar en gran medida el poder adquisitivo de las actuales pensiones de la Seguridad Social.

Pero la aceptación social de este criterio dista hoy mucho de ser significativa y, en todo caso, su implantación debería venir acompañada de un debate profundo y riguroso entre todas las partes sociales que todavía no se ha iniciado en nuestro país. Hemos estado perdiendo el tiempo con debates como el del FRSS y parecidos desde tiempo inmemorial.

Suficiencia. Las pensiones que no sean sostenibles tampoco serán suficientes, a pesar de las promesas de valor que las respalden, porque dichas promesas no podrán retribuirse en su totalidad.

La suficiencia de una pensión suele medirse mediante la tasa de sustitución, o la proporción en la que la primera pensión sustituye al último salario. Hay muchas variantes, pero todo el mundo quiere referirse, con esta expresión, a la misma idea. Pues bien, cada vez es más difícil ver países en los que las tasas de sustitución de las pensiones públicas sean superiores al 70% del salario. En España, la tasa de sustitución es algo superior al 80%. Nuestro país, de hecho, tiene uno de los sistemas de pensiones más generosos del mundo.

Conviene concebir la pensión no como una paga mensual sino como el valor presente de todas las pagas por recibir a lo largo del ciclo de vida de un jubilado. Para un importe de 1.000 euros brutos mensuales, a percibir en 14 pagas durante los 22 años que vive una persona de 65 años (sin pensiones de supervivencia asociadas), dicho valor presente (a tipos cero) es de 308.000 euros. Para la pensión máxima de 2018 (2.580,1 euros brutos), tal valor presente asciende a unos 795.000 euros, mientras que para la pensión mínima (con cónyuge a cargo) de 788,9 euros brutos mensuales, el valor capital antedicho asciende a unos 243.000 euros.

Estos importes son sensiblemente mayores que la masa de cotizaciones pagadas en cada caso por los diferentes tipos de trabajadores (según su base de cotización), resultando ser, el múltiplo en cuestión, mayor cuanto menor es la base de cotización. De forma que, paradójicamente, por cada euro cotizado, la mejor pensión del sistema es la mínima, siendo esta, a la vez, la peor pensión del sistema en términos absolutos.

La consideración de la masa de pensiones en vez de la sola paga mensual lleva inmediatamente a percibir que no solo importa lo elevadas que vengan las nuevas pensiones con motivo del paso de generaciones laborales y el avance de la productividad incorporada por los salarios y las bases de cotización en el tiempo, sino, especialmente, por el hecho de que la vida se alarga dos meses y medio más por cada año que pasa.

La suficiencia de las pensiones, en este contexto demográfico, depende exclusivamente de que, resistiéndonos a hacer avanzar la edad de jubilación, nos dispongamos a acumular ahorros a largo plazo crecientes.

La Seguridad Social ya nos obliga a practicar este ahorro a largo plazo durante toda nuestra vida laboral, mediante el pago de cotizaciones. El problema es que este ahorro es muy inferior a lo que luego promete devolvernos, ya que el mismo es inmediatamente repartido entre los pensionistas del momento. No queda así un rastro de cotizaciones efectivas realizadas, sino de bases contables por las que hemos cotizado.

Nada impediría que la Seguridad Social acreditase en una cuenta individual nocional dichas cotizaciones efectivas y, de alguna manera, nos indicase a qué nos da derecho la masa de cotizaciones efectivamente realizadas en su momento, pero en España (a diferencia de Suecia, Italia, Letonia y otros países) no se hace esto. Bastaría con una simple reforma para realizarlo y de esta manera visualizar más precisamente el mecanismo de ahorro forzoso que, en definitiva, es la Seguridad Social.

El elemento que ya se está desarrollando en muchos países desde hace décadas, para asegurar la suficiencia de las pensiones futuras, es el de la capitalización obligatoria explícita, como fuente de ahorro previsional a largo plazo. Este ahorro a largo plazo es bueno para la capitalización de la economía y también para la constitución de rentas vitalicias diferidas complementarias a las pensiones de la Seguridad Social. En los países en los que más desarrollados están los sistemas de capitalización, la coexistencia de estos dos tipos de rentas de jubilación determina para sus titulares tasas de sustitución superiores al 80%. Tal es el caso de Dinamarca, Holanda y los EE.UU., entre otros.

Las perspectivas de los sistemas de Seguridad Social son que las tasas de sustitución de las pensiones públicas desciendan sensiblemente en los próximos años, para poder hacer dichos sistemas sostenibles. Al mismo tiempo, la emergencia de rentas complementarias de jubilación basadas en sistemas de capitalización en el seno de la empresa, se considera necesaria. Nos sorprenderíamos de saber el reducido capital que sería necesario para adquirir a prima única una renta vitalicia cuyo importe fuese compensando la ineludible reducción de las tasas de sustitución de las pensiones públicas.

Los ahorros ya constituidos por parte de las personas que están a punto de jubilarse en España en la actualidad vienen a equivaler a varias veces dicha prima. El problema es que estos ahorros están en forma de ladrillos y el mercado todavía no ha encontrado una manera suficientemente eficiente y segura de transformar esta riqueza en flujos de renta. Estamos en ello.

Cobertura. En la actualidad, con casi dos décadas vencidas del presente siglo XXI, la sociedad española debería proceder cuanto antes a una profunda revisión de la lógica protectora del Estado de bienestar, más concretamente, de la Seguridad Social. La actual panoplia protectora sigue basada en la tríada jubilación-incapacidad-supervivencia. Esta tríada tiene su origen en el siglo xix.

La incorporación de la mujer al trabajo está haciendo que esta sea titular de su propia pensión de jubilación y, de muchas maneras, redundante a la pensión de viudedad. Por debajo de una cierta edad, todos los trabajadores y trabajadoras obtendrán su propia pensión de jubilación. En muchos países no existen pensiones vitalicias de viudedad u orfandad, sino que las familias de los trabajadores o trabajadoras fallecidos reciben un pago único de capital o un número reducido de mensualidades. Justamente para mitigar el estrés económico sufrido por los supervivientes, pero no prestaciones vitalicias.

Las prestaciones de supervivencia son prestaciones del siglo XIX. Pero hay una prestación más propia del siglo xxi que, sin embargo, no está contemplada entre las de la Seguridad Social. Mucho menos está cubierto el coste económico que su aseguramiento implica. La dependencia debería estar debidamente integrada entre las prestaciones de la Seguridad Social. Con probabilidad creciente, detrás de cada jubilado hay un dependiente.

EL FUTURO DE LAS PENSIONES. CUADERNO DE NR.PDF

Sucede que los recursos disponibles están ya tensionados al límite. Sucede también que el coste de las prestaciones de supervivencia y el de un sistema de atención a la dependencia plenamente desarrollado es muy similar, alrededor de veinte mil millones de euros. A buen entendedor pocas palabras bastan.

La dependencia puede financiarse fácilmente mediante un seguro, ya que sigue siendo una ocurrencia genuinamente probabilística dotada de probabilidad sensiblemente inferior a uno. Ello hace del seguro la técnica más adecuada para su financiación. Idealmente, bastaría con una prima de aproximadamente el 4% de los salarios brutos (o el 2% del pib), cada año para financiarlo. Pero habría que hacer los números cuidadosamente y asegurar que no se da selección adversa.

En todo caso, este nuevo siglo trae de la mano nuevos estilos de vida y nuevos riesgos individuales y colectivos. La Seguridad Social ha demostrado a lo largo de sus ciento treinta años de existencia que es el mejor seguro de longevidad y frente a otras muchas contingencias jamás inventado. Ha rendido enormes servicios a la sociedad y cabe preguntarse si no ha llegado la hora de reinventarla. Todas las secciones precedentes han estado orientadas a argumentar sobre la necesidad de hacerlo justamente ya, habiendo mostrado cómo los desarrollos de la longevidad reclaman este paso adelante desde una nueva lógica que tiene mucho que ver con la que en su día llevó a la primera invención de este poderoso compacto social: el aseguramiento de la gran edad.

EL FUTURO: REINVENTAR LA SEGURIDAD SOCIAL

El papel del ahorro previsional a largo plazo. Toda economía agregada necesita financiación a largo plazo para que, en su seno, las empresas, hogares y todo tipo de agentes económicos puedan desarrollar proyectos de inversión productiva y/o social a largo plazo que sostengan el crecimiento y la cohesión. Ambos tipos de inversiones (las productivas y las sociales) serán rentables si están bien seleccionadas y, en general, expresarán dicha rentabilidad a través del crecimiento del PIB y de otros indicadores clave de la economía y la sociedad (productividad, capital humano, esperanza de vida, salarios dignos, etc.).

La financiación a largo plazo de la economía requiere preferentemente de la existencia de ahorro a largo plazo, aunque esto no es una restricción en la medida en que los operadores financieros pueden operar eficientemente la transformación o el arbitraje de plazos cuando el ahorro se manifiesta mayoritariamente a corto plazo. No siempre puede hacerse esto, sin embargo, y las operaciones de re-financiación pueden complicarse en función de la coyuntura en cada momento.

Así pues, una institución que estimule el ahorro a largo plazo ofrece ventajas tanto en el plano individual como en el agregado. Esta institución es, por definición, cualquier tipo de compacto social que tenga por objetivo la realización de ahorro previsional para la jubilación. Y este compacto social puede ser tanto la Seguridad Social como cualquier otro programa colectivo de ahorro previsional, público o privado.

Sistema mixto de pensiones. Como se comentaba en secciones anteriores, las cotizaciones a la Seguridad Social son una especie de plan de ahorro previsional forzoso que el sistema impone a sus afiliados. Pero estos carecen de titularidad formal que acredite la posesión del fondo acumulado con dichas cotizaciones por su parte. Esta participación forzosa solo les acredita que durante un número de años han cotizado un porcentaje (que no se especifica en los registros ni se tiene en cuenta en los cálculos posteriores) de unas determinadas bases de cotización asimilables a sus salarios hasta un tope.

Es decir, lo que los afiliados reciben son promesas de pensiones que solo por casualidad tienen que ver con las cotizaciones que han pagado. Afortunadamente para todos, la Seguridad Social, a la hora de la verdad, les devuelve en forma de pensión mucho más de lo que cotizaron, y más cuanto más viven. Esta es la razón por la que el sistema no es sostenible.

Pero más allá de esto, lo que interesa ahora es constatar que este esquema de pensiones no es un sistema de ahorro previsional a largo plazo.

«La Seguridad Social siempre pagará pensiones, otra cosa es que pague las que a muchos les gustaría»

Por esta razón, y porque la Seguridad Social está ajustando sus prestaciones en todo el mundo para volver a la senda de la sostenibilidad, se han desarrollado en muchos países ingentes fondos de ahorro previsional a largo plazo, propiedad de los trabajadores, que, groso modo, complementan con importes equivalentes las prestaciones de la primera.

Esta es la idea del sistema mixto. Un esquema de pensiones públicas generalmente basado en el método financiero del reparto y otro esquema de pensiones privadas (de promoción empresarial) basado en el método financiero de la capitalización. Puede haber también ahorro personal añadido. Ambos tipos de renta de jubilación se causan en el momento de la jubilación y se perciben vitaliciamente. Pero hay otras alternativas.

Sistema de pensiones mixto «por etapas». Junto con otros colaboradores (ver referencias en la sección siguiente) vengo trabajando desde hace unos años en el desarrollo de la idea de un «sistema mixto por etapas». Es decir, una concatenación de flujos de rentas de jubilación provenientes de un esquema de capitalización y un esquema de reparto. La gran diferencia respecto al sistema mixto convencional (descrito en sus rasgos básicos en la sección anterior) es que, justamente, las rentas de ambos no se solaparían, sino que la renta del sistema de capitalización precedería a la de la Seguridad Social.

Esta mera diferencia logra varios propósitos a la vez. En primer lugar, la renta del esquema de capitalización, que se percibiría desde la jubilación ordinaria hasta lo que anteriormente se denominaba «gran edad», no sería una renta vitalicia, sino temporal. Esto la hace sensiblemente más barata de constituir que la primera, tanto en beneficio del asegurado (las rentas mencionadas son ambas annuities y están aseguradas) como del proveedor de la renta.

En segundo lugar, las rentas de la Seguridad Social son vitalicias y están igualmente aseguradas, pero son sostenibles ya que aquella las paga durante menos años, ya que el jubilado las percibe desde la «gran edad» hasta su fallecimiento.

El orden de aparición de las rentas de jubilación solo puede ser el que se ha descrito. Ya que la Seguridad Social opera con más eficiencia el aseguramiento de la longevidad que el mercado. El diagrama siguiente ilustra cómo se ordenarían los flujos de cotizaciones/aportaciones y de rentas de ambos esquemas que compondrían el sistema de pensiones.

Reinventando la Seguridad Social: el sistema mixto en dos etapas. Ninguno de los conceptos que instrumenta o de las dudas que suscitará en el lector, el enfoque anterior es trivial. No tanto porque se trate de conceptos complejos o inasumibles o de dudas imposibles que no tuviéramos ante cualquier otra propuesta sobre la reforma de las pensiones, por convencional que fuese. Sino porque nuestra mente no está preparada para ideas que no sean convencionales después de décadas de debates interminables y circulares que han aportado muy pocas soluciones verdaderamente viables y a la altura de los retos de este siglo xxi del que estamos a punto de cumplir en breve sus dos primeras décadas.

Fuente: Devolder, Domínguez-Fabián, del Olmo y Herce (2018).

REFERENCIAS BIBLIOGRÁFICAS

Este ensayo se ha basado en algunos trabajos recientes de su autor. En ellos pueden consultarse las referencias adicionales en las que se basan las afirmaciones realizadas en el mismo. El diagrama de la última sección procede de un trabajo en curso de los autores citados al pie del mismo que, sin embargo, no se relaciona a continuación. Estos trabajos son:

—

Domínguez-Fabián, Inmaculada, Francisco del Olmo y José A. Herce (2017), «Reinventando la seguridad social: hacia un sistema mixto en dos etapas»

—

Galdeano, Iratxe, y José A. Herce (directores) (2017), Naturaleza, defensa y fomento de las rentas vitalicias. UNESPA. De próxima publicación.

—

Herce, José A., e Iratxe Galdeano (directores) (2017), Pensiones en transición. Instituto Santa Lucía de Pensiones.

—

Herce (2017), «Longevity And The Greyny Boom». Instituto BBVA de Pensiones.

—

Para consultar las opiniones generales del autor en los ámbitos social y «societal», con especial referencia a los aspectos intergeneracionales, el lector puede tener interés en consultar el siguiente link: http://www.mymo.es/ talento-sociedad_jose-antonio-herce/.